运价九连跌!船公司依旧“赚翻了”!长约协议托底,盈利仍是船公司全年主题

近期,集装箱运价持续走跌,而且跌幅增大,最新一期上海集装箱运价指数(SCFI)为3562.67点,较上周下跌177.05点,周跌幅4.73%,已连续第9周走跌。主要航线运价全面下跌,美东线、美西线跌幅加大,市场已经出现抢货、杀价竞争的情况。

运价高位回落!船公司仍然“赚翻了”

近日,全球多家航运公司陆续发布了上半年业绩。虽然今年上半年国际运价持续下滑,货量也有小幅下降,但航运公司仍然赚得盆满钵满。可以预见,尽管今年航运市场景气度不如去年,盈利仍将是全年的主题。

赫伯罗特的半年报显示,作为全球第五大航运公司,在承运箱量同比稍有下降的情况下,实现营业收入185.62亿美元,同比增长75.9%;息税折旧摊销前利润(EBITDA)109.42亿美元,同比增长158.1%;息税前利润(EBIT)99.19亿美元,同比增长184.5%;净利润94.66亿美元,同比增长188.2%。

在此前公布的马士基财报和中远海控的上半年业绩预增公告中,也看到了主力船公司业绩持续走高的趋势。

尽管今年前两季度国际即期运价已从高点回落,货量呈小幅下降趋势,但一位美线货代资深人士对第一财经记者表示,主力船公司仍然“赚翻了”。

赫伯罗特和马士基等公司也均上调了全年盈利预期。赫伯罗特首席执行官(Rolf Habben Jansen)在财报会上还评论了尚未结束的三季度货运情况,他说:“我们看到美国的需求保持稳定,而欧洲和其他一些地方出现了一些紧张和不确定性。但我们没有看到需求掉下悬崖——在任何地方都没有。”

7月亚洲发往美国集装箱同比增长4%!美国消费者的表现似乎相当不错

美国消费数据已经成为各种政策走向晴雨表,有预测称美国消费需求将在下半年呈现疲软态势,但手握订单的赫伯罗特似乎并不这么看。

“美国消费者的表现似乎相当不错。”Habben Jansen表示,“如果你看看上半年,跨太平洋地区的货运量(同比)正在增长,考虑到2021年时该区域货运量已经出现了大幅同比增长,目前这一增长是非常显著的。”

赫伯罗特首席财务官弗莱斯(Mark Frese)也表示:“目前,市场正在集中讨论需求疲软的问题。尽管有一些坏消息,但报告期内(二季度)的需求仍然强劲。”

根据美国数据公司Descartes Datamyne的数据,7月亚洲发往美国的海上集装箱数量为178.5526万个,同比增长4%,不仅刷新7月单月历史新高,而且实现了连续25个月同比增长。数据显示,在亚洲10个主要国家和地区中,有7个出口出现了同比负增长,但中韩两国实现两位数正增长,带动了总体运输量。从出口种类来看,玩具同比增长25%,服装和鞋类也同比增长30%以上。

赫伯罗特的财报显示,今年上半年,在高涨的需求之下,集装箱航运拥堵指数正接近历史最高水平。该财报援引克拉克森集装箱航运拥堵指数,显示与2022年一季度相比,2022二季度美国东海岸的拥堵指数上涨了53%,北欧上涨了 26%,美国西海岸下跌了 14%。

Habben Jansen表示,确实看到了一些缓和的迹象,譬如在美国西海岸,地中海区域的航行也算顺利,而亚洲地区同几个月之前相比也已明显改善,“现在真正的问题在美国东海岸和北部欧洲”。

在东海岸,“情况没恶化也没改善。”他表示,在欧洲,拥堵“是由一些大港口的劳动力紧张局势造成的。”

美国乔治亚洲拥有美国东海岸最繁忙的港口之一萨凡纳港(Port of Savannah)。在刚刚过去的7月,乔治亚港务局的货运量同比增长18%,创下历史纪录,该港务局7月处理了53.0800万个集装箱。

盈利仍是船公司全年主题!长约协议托底

Habben Jansen举例称:“(过去)我们在每个船舶系统上都多次超额认购;今天仍有超额认购现象,但不再那么强烈了。这就是为什么外界看到即期运价费率下降的原因。”

根据其财报,赫伯罗特在2022年第二季度的运费平均价格为5870美元/40英尺集装箱(FEU),比去年同期增长71%,是有史以来最高的季度平均水平。

与第一季度相比,其平均运价环比上涨6%,而同期衡量即期运价的上海集装箱运价指数下跌26%。弗莱斯对此解释道,赫伯罗特平均费率的上升是由较高的年度运价以及多年合同运价费率推动的。

Habben Jansen表示,目前赫伯罗特45%~50%的业务都为长期运价合同。他预计剩余50%~55%的即期运费将在下半年继续下跌,不过他也解释道:“按照历史标准,即期汇率仍处于非常高的水平。”

第一财经记者使用波罗的海航运交易所与Freightos推出的全球集装箱货运指数绘制2021和2022年的运价走势,可以看到今年与去年同期的价格走势呈相交态势,即今年呈下行的海运价格已经开始低于2021年同期价格,但仍在高位,且大大高于疫情前的历史价格。

不过,这并不影响主力船公司盈利。

赫伯罗特预计下半年的EBITDA为86亿~106亿美元,第三季度将强于第四季度。“特殊的运费环境仍然是我们财务业绩的主要驱动力。”弗莱斯表示。

此前马士基今年也调高了利润预测,将其全年EBIT预期从之前的240亿美元上调至约310亿美元,今年EBITDA从此前预测的300亿美元增至370亿美元。

前述美线货代资深人士对第一财经记者解释道,船公司普遍二季度业绩要高于一季度,原因在于2022年的长约通常是从二季度开始生效,譬如美线的长约一般是从第一年的5月到第二年的4月。

而今年的长约价格又考虑了去年底即期运价,因此同比增长了很多。这位美线货代资深人士表示,2021年的航运行情从6月开始,而2020年的长约价格是5月签的,那时美线价格在1500美元/FEU左右,今年的新约情况自然不言而喻,简言之,“被长约覆盖的货运,对船公司来说是稳赚。”据他介绍,目前美线长约价格在在7000~8000美元/FEU左右。

对于航运公司而言,长期合同的高运价、港口拥堵的持续加上三季度传统旺季的货运需求,足以支撑今年的利润水平。航运业是较为典型的周期性行业,利润波动是行业常态。对于航运公司而言,也需顺势而为,提前调整布局。

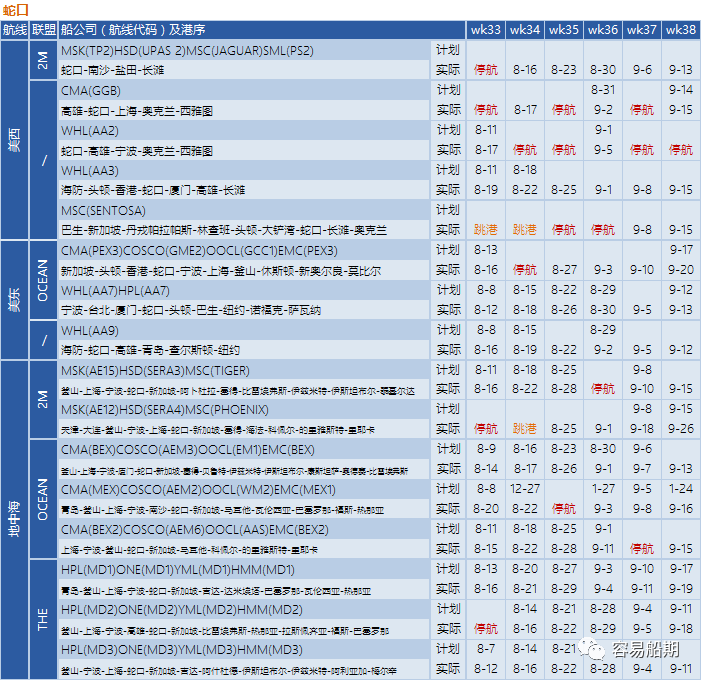

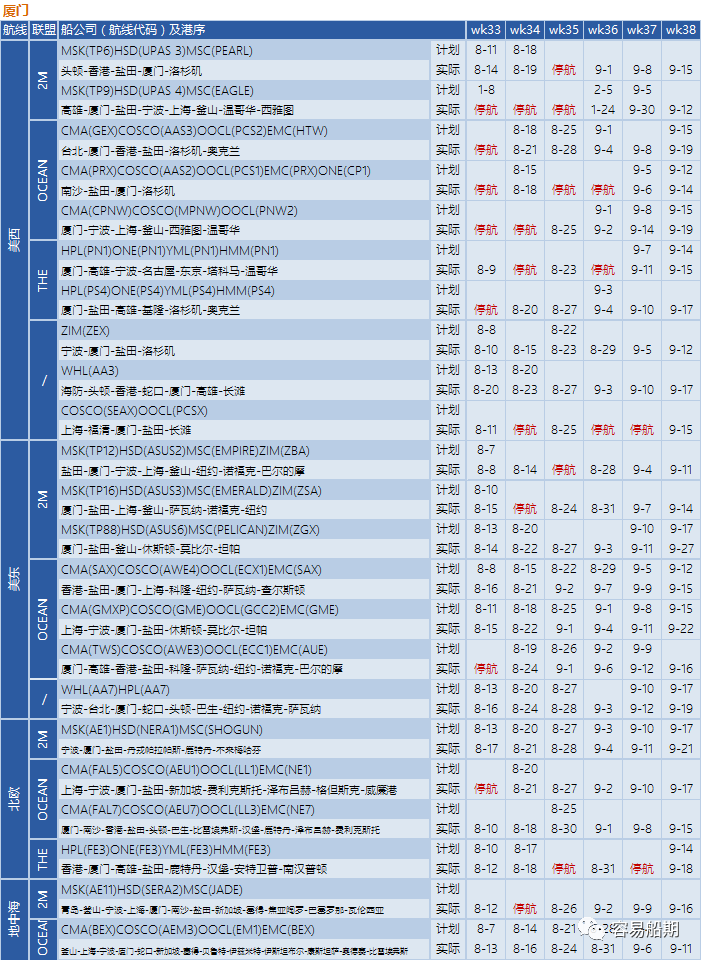

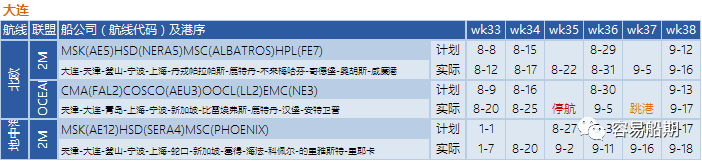

据德鲁里最新数据显示,具体到未来五周(33周-37周)的停航安排,三大联盟取消的航行占了8成,共取消81次航线。

其中,THE联盟宣布取消33.5次,2M联盟宣布取消25次,OA联盟取消22.5次 。

在跨太平洋、跨大西洋、亚洲-北欧和亚洲-地中海等主要航线总共756个预定航次中,在第33周(8.15-21)至37周(9.12-18)之间取消了98个航次,取消率为13%。根据德鲁里本期数据,在此期间,64%的空航将发生在跨太平洋东向贸易航线中。

以下是容易船期统计中国大陆到北美、欧洲和地中海第33-38周(2022/8/7起-2022/9/17止)停航跳港汇总:

以下数据来源容易船期:

在此提醒,目前大环境,全球海运市场不稳,港口拥堵,罢工,通货膨胀,经济低迷等等!近期有出货计划的合理安排出货,还需注意风险防范。

(来源:海运网)